|

風電市場分析

|

風電市場分析

|

風電市場分析

|

風電市場分析

來源:光伏頭條

時間:2025-12-25

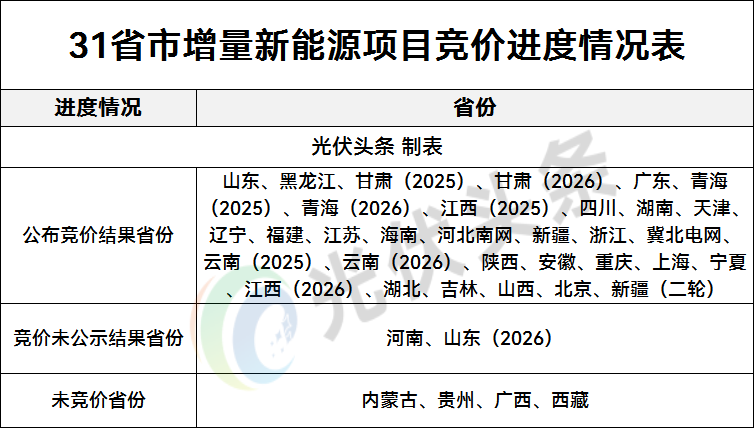

隨著2025年即將進入尾聲,霸屏全年的“136號文”在各省相繼落地,截至目前已有29省市發布增量新能源項目競價細則,27省市開展競價,并有26個省份公布了競價結果。

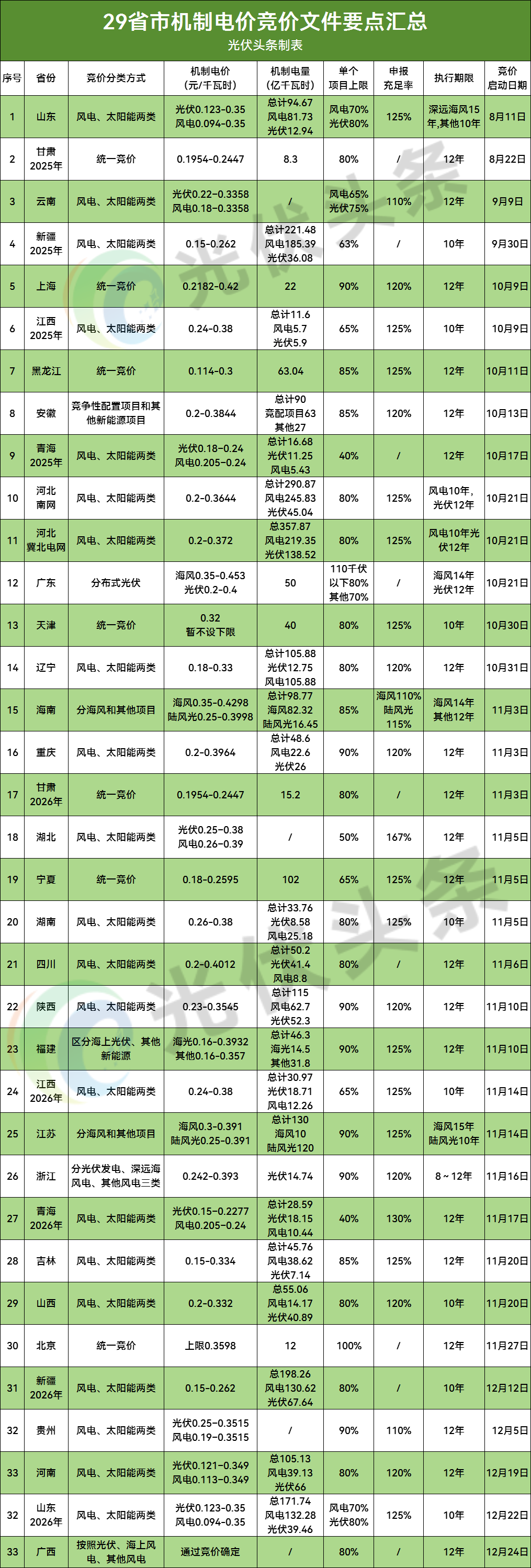

光伏頭條梳理29省市政策文本,從競價主體、分類方式、機制電價、機制電量、單個項目上限、申報充足率、邊際項目及執行期限等7大維度分析如下:

競價主體與分類:

7省市二次競價,16地市風光分組

29省市資源稟賦不同,裝機情況各異,導致各地競價方式與分類多有不同。

從競價年度設定情況請來看,新疆 、山東 、甘肅 、云南 、浙江 、青海 、江西等7個省份2025年新能源項目單獨競價,其余則2025年與2026年一同競價。

競價分類方面,新疆 、山東 、云南 、湖北 、陜西 、河北南網 、河北冀北電網 、遼寧 、青海 、四川 、江西 、重慶 、湖南、吉林、山西、貴州、河南等16地將光伏與風電分組競價。

上海、甘肅、寧夏、黑龍江、天津、北京6省市則不區分風光,統一競價。

海南、江蘇、廣西競價分類為海上風電與其他風光項目。福建區分海上光伏與其他新能源項目。廣東僅分布式光伏參與競價。浙江分為光伏發電、深遠海風電、其他風電三類,第一批僅集中式光伏。安徽則分為競配項目與其他項目。

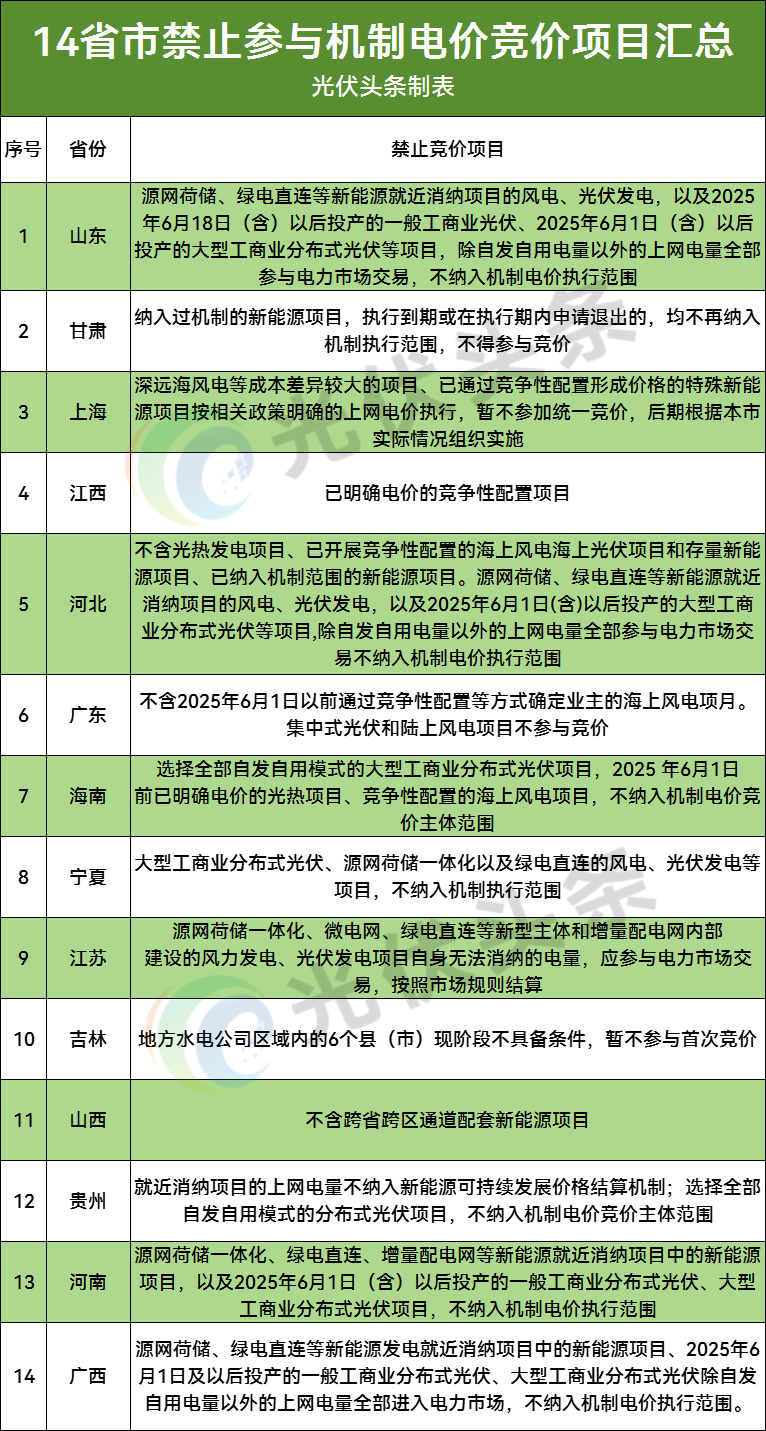

14省市明確

禁止參與競價項目

29省市明確競價細則之中,14省市劃定了禁止參與機制電價競價的增量新能源項目。

其中,山東、河北、河南分布式裝機大省明確工商業光伏不參與機制電價競價,此外,山東、河北、寧夏、江蘇、河南、廣西將源網荷儲、綠電直連等項目排除在競價范圍之外。廣東則明確集中式項目不參與機制電價競價。

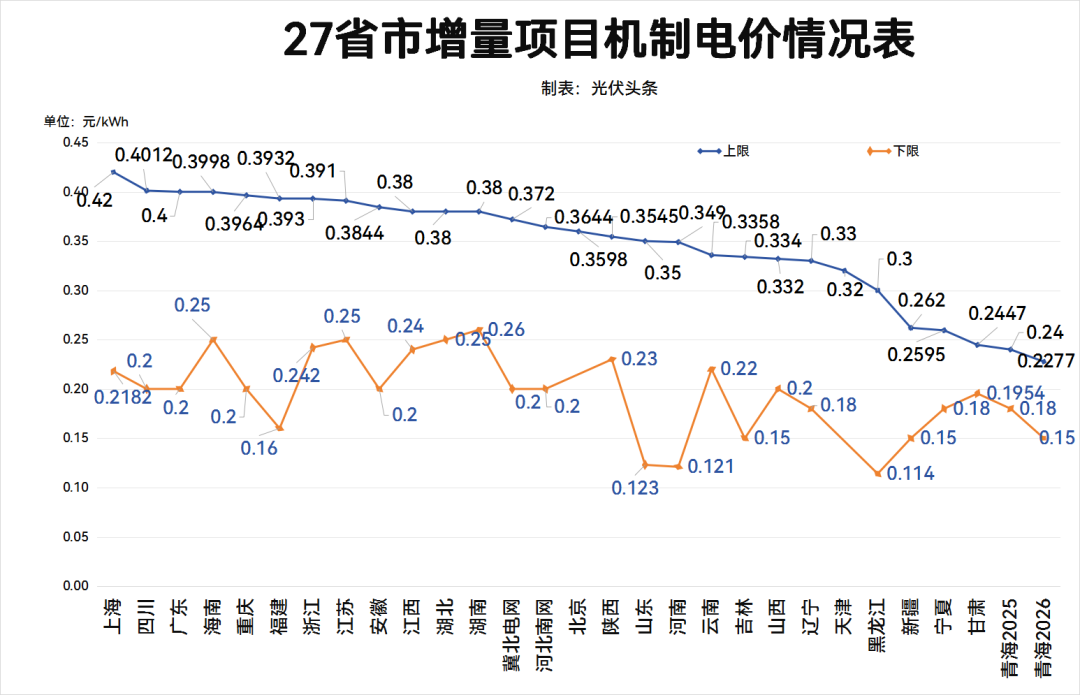

競價區間:最低0.114元/千瓦時

最高0.42元/千瓦時

各地機制電價競價區間呈現顯著地域分化,下限最低價與上限最高價差距達0.306元/kWh。

注:以光伏項目上下限為基準

從上表來看,競價上限較高區域分布于東南沿海與中部省份。其中上海、四川、廣東、海南、重慶、福建、浙江、江蘇等省市競價上限均在0.39元/kWh以上。

競價上限較低區域則分布于西北風光大省,新疆、寧夏、甘肅、青海四省上限均在0.25元/kWh左右,青海2026年競價上限下探至0.2277元/W。

競價下限方面,0.2元基本是全國各地的中位線。其中,湖南、海南、江蘇、湖北、浙江、江西、陜西、云南、上海等9省市在0.2元之上。黑龍江、山東、青海、新疆、吉林較低。黑龍江下限低至0.114元/kWh。北京、天津則未設置競價下限。

電價區間的分化的本質是資源條件與項目成本的客觀反映,各地競價區間不同則充分體現了成本差異情況。

機制電量:河北、新疆江蘇最高

四川、青海、江西側重光伏

增量機制電量是通過年度競價確定的、享受差價結算保障的電量規模。其目的是在新能源全面市場化進程中,為增量項目提供一定價格保障,平衡市場風險與收益。

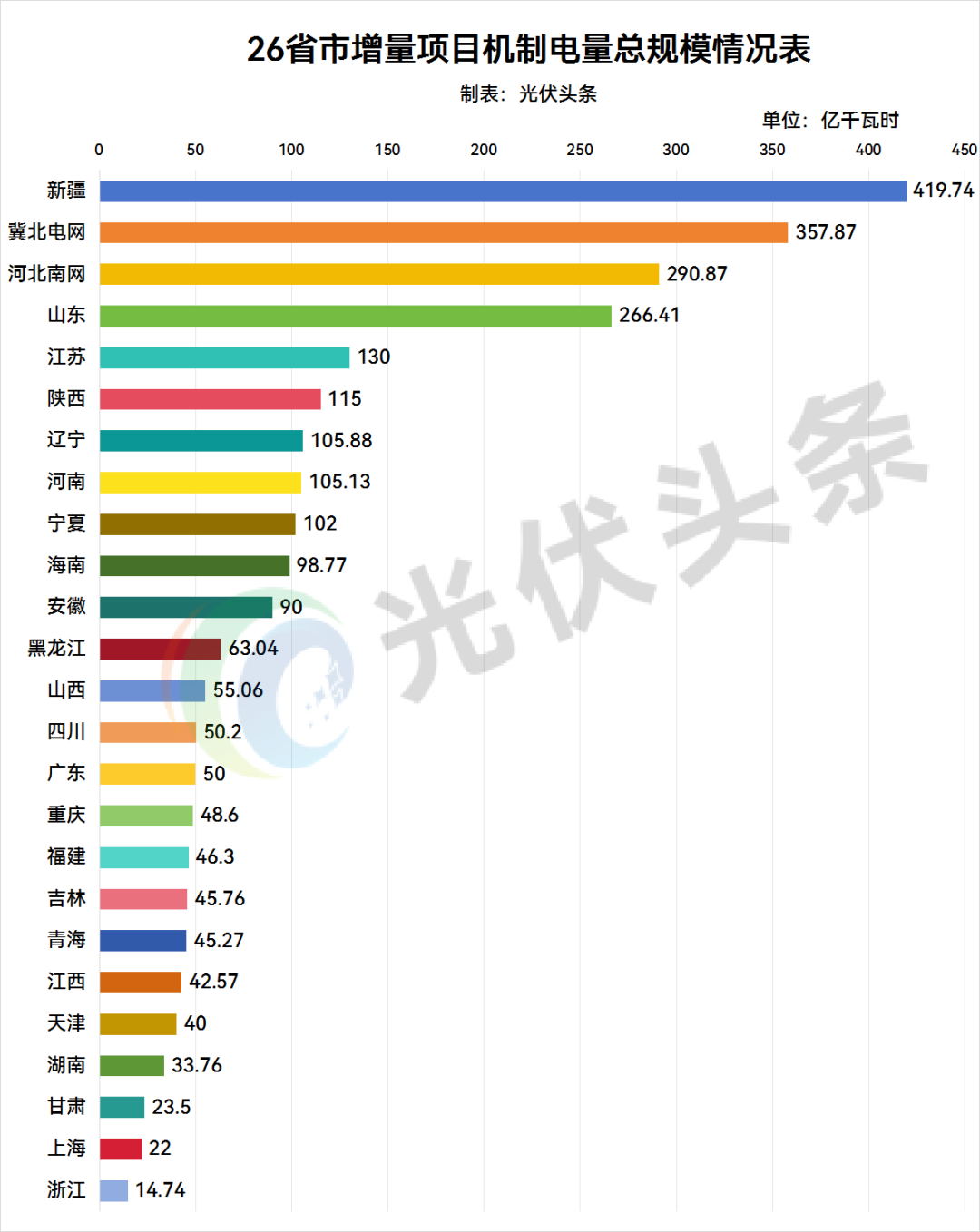

在已經明確增量機制電量的26省市中,新疆、河北、山東、江蘇、陜西、遼寧、河南、寧夏等省份最高。其中新疆2025-2026年,機制電量高達419.74億千瓦時,冀北電網與河北南網分列二三位。

在分配比例方面,各省也多有側重。

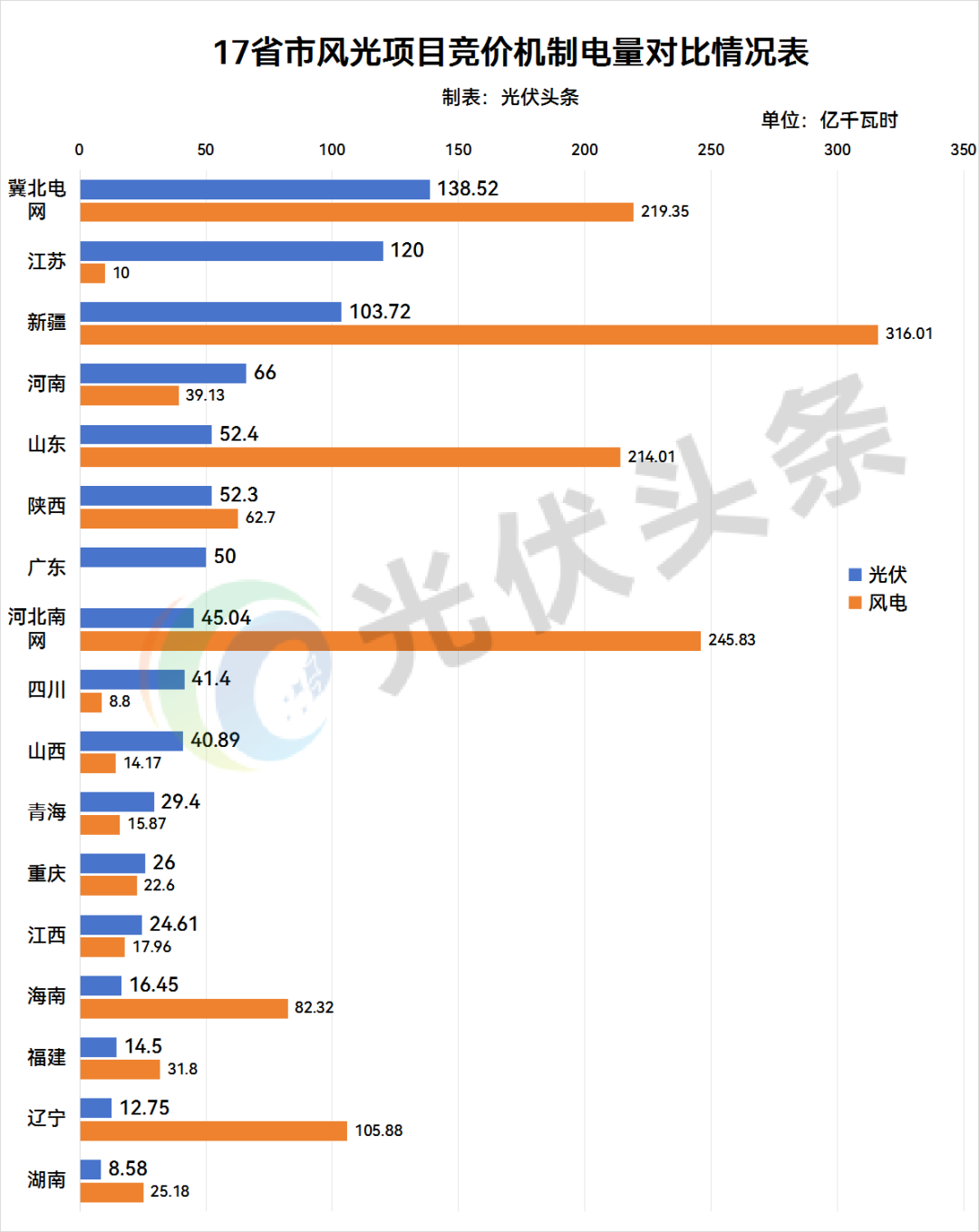

除風光統一競價的省份之外,17個省份明確了各自類別的機制電量規模。河北、新疆、海南、福建、山東、遼寧、湖南等地機制電量明顯向風電傾斜。江蘇、河南、廣東、四川、山西、青海、重慶、江西8省份則更加側重光伏。此外,海南、江蘇、福建則為海上項目設置了機制電量,保障海上項目的可持續發展。

單個項目上限:最低40%,最高100%

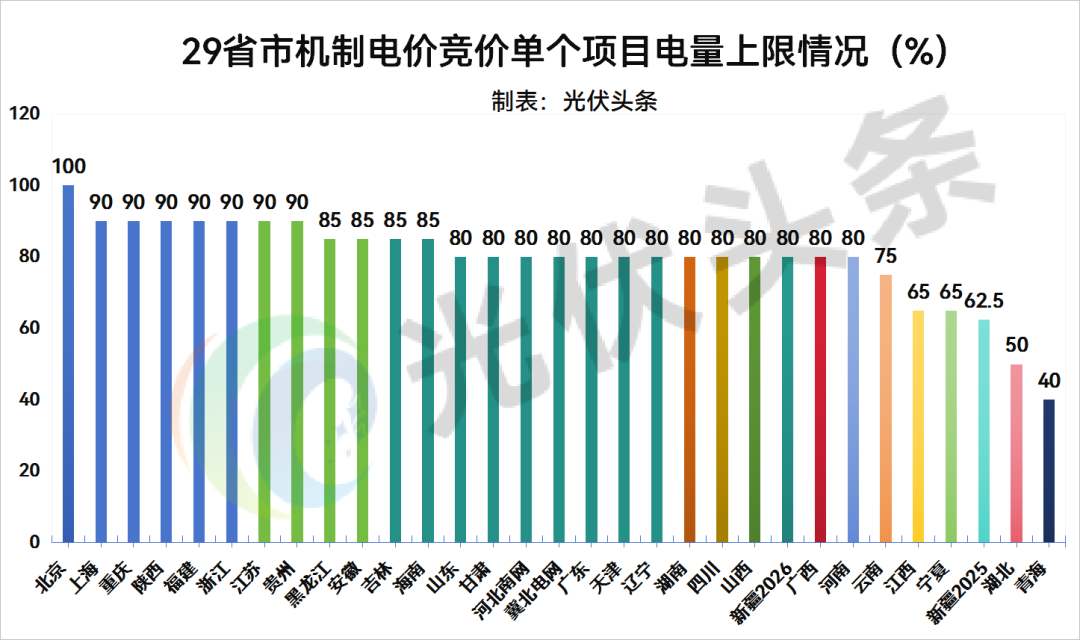

從29省市增量項目競價比例上限設定來看,基本為4個等級,其中,北京、上海、重慶、陜西、福建、浙江、江蘇等省市比例上限為90%及以上。北京上限為100%;黑龍江、安徽、吉林、海南為85%。其余山東、甘肅等13個省份上限80%。云南、江西、寧夏、新疆、湖北、青海則較低。青海上限比例只有40%。

申報充足率:最高167%,最低110%

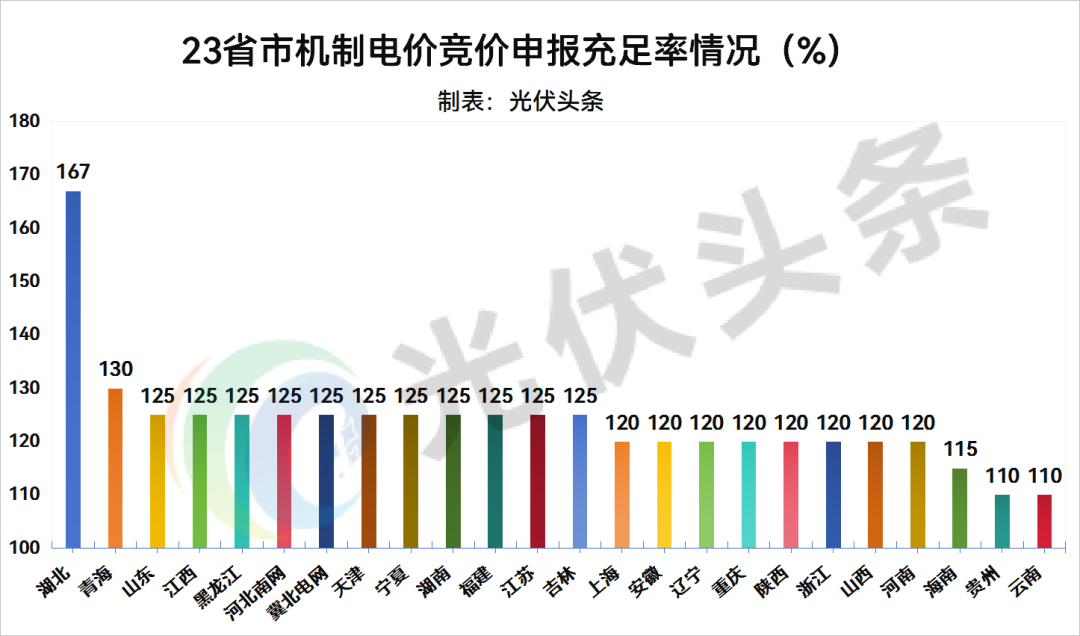

在明確申報充足率的23省市中,湖北競爭強度最高,申報充足率達到167%,青海2026年次之,申報充足率為130%,其余省份則多為125%以及120%,云南、貴州競爭強度相對較弱,申報充足率為110%。

29個省市

5類邊際項目出清規則

29省市立足區域特點與調控需求,在邊際出清規則上進行精細化設置。

按邊際出清規則可歸納為五大類型:

全額成交型:新疆、上海、廣東、福建、四川、山西等6省市,邊際出清規則明確,邊際項目申報電量全額成交。

比例紅線型:山東、陜西、黑龍江、重慶、湖北、河北、遼寧、青海(2026年)、江西、天津、湖南、吉林、北京、河南、廣西等15個省市,邊際項目入選量小于設定的比例紅線時,則取消邊際項目的入選結果。

自主選擇型:云南、寧夏、安徽明確,邊際出清項目的入選電量低于其申報電量的50%,允許邊際項目自主選擇接受或放棄該結果。

按比例分配型:浙江、青海(2025年)明確,多個項目按出清價格申報,則按申報電量占比分配剩余機制電量。

時間優先型:廣東、海南、江蘇、貴州等4個省份采用“價格相同按申報時間排序”,鼓勵項目盡早申報。

執行期限:最低8年,最高15年

執行期限直接關系到項目投資回收周期與收益穩定性,是企業申報決策的重要考量因素。

29省市立足不同能源項目的投資成本、回收節奏與技術特性,設定了差異化的執行期限。

總體而言,12年為多數省份選擇,包括了甘肅、青海、寧夏、貴州、廣西、河南等16個省市。新疆、江西、天津、湖南、山西等5個省份期限為10年。

山東、江蘇、海南、廣東側重海上風電,期限在14年至15年。河北則設定風電為10年,光伏為12年。浙江則較為靈活,執行期限按同類項目回收投資的平均期限確定,原則上為8-12年。

2025 年末,136 號文在全國范圍內的落地進入收官階段,29 省市相繼出臺增量新能源項目競價細則,26 省市啟動競價、22 省市公布結果,標志著新能源全面市場化轉型邁入實質性落地階段。

從政策細節來看,各地立足資源稟賦、裝機基礎與產業需求,在競價主體分類、電價區間、機制電量分配、單個項目上限、申報充足率、邊際出清規則及執行期限七大核心維度呈現出顯著的差異化與精細化特征。

整體來看,此次全國性競價政策既體現了 “全面入市” 的市場化核心導向,又通過分類施策、彈性規則的設計兼顧了區域平衡與項目收益穩定性,為企業申報決策提供了清晰指引,也為新能源產業從政策依賴向市場經營轉型奠定了制度基礎。

來源:光伏頭條

國際風力發電網聲明:本文僅代表作者本人觀點,與國際風力發電網無關,文章內容僅供參考。凡注明“來源:國際風力發電網”的所有作品,版權均屬于國際風力發電網,轉載時請署名來源。

本網轉載自合作媒體或其它網站的信息,登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。如因作品內容、版權和其它問題請及時與本網聯系。

北京京能電力股份有限公司 1小時前

中廣核新能源 1小時前

指閱烏江 1小時前

廣西發改委 1天前

華能陜西發電有限公司 1天前

![]() 圖片正在生成中...

圖片正在生成中...